2024年から新NISAが始まったのは知ってるかな?

はい、知ってます!

でも、投資枠が以前のNISAと変わってしまって全くわかりません。

よしよし。

今日は旧NISAと比較しながら、新NISAの投資枠のひとつ「成長投資枠」について説明するぞ。

成長投資枠は、これまでのNISAの「一般NISA」を引き継いだ枠ですが、一体どう変わったのかわからない方も多いと思います。

この記事では、旧NISAの「一般NISA」との比較や、新NISAの「つみたて投資枠」と比較しながら、成長投資枠についてこれから始める初心者の方に向けてどこよりもわかりやすく解説していきます。

この記事で解決できるお悩み

- 成長投資枠ってなに?

- 旧NISAとどう変わったの?

- つみたて投資枠との違いはなに?

- 成長投資枠の活用方法が知りたい

- つみたて投資枠との配分はどうする?

成長投資枠とは

成長投資枠とは、新NISA制度の非課税投資枠のひとつです。

通常、投資で利益を得た場合は、約20%(正確には20.315%)税金が掛かりますが、この非課税投資枠(新NISAの口座)で投資して得た利益に対して、税金は掛かりません。

新NISAの非課税投資枠で得た利益に対して、税金はかからないと覚えておこう!

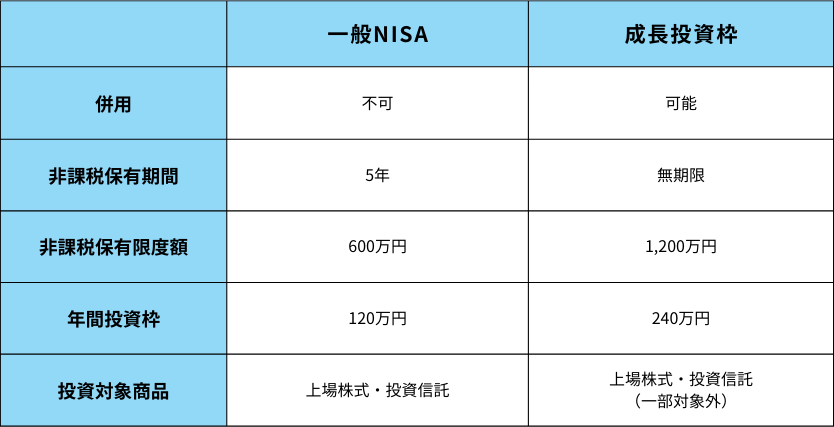

一般NISAから成長投資枠への5つの改正点

2023年までの旧NISAでは、「一般NISA」とよばれるものがあり、新NISAの成長投資枠はそれを引き継ぐ存在です。

今回の改正によって、より資産形成がしやすい制度に生まれ変わりました。

旧NISA比較になりますので、「そもそもNISAってなに?」「一般NISAって聞いたことないけど」の方は、飛ばしてOKです。

さっそく、改正点を確認しましょう。

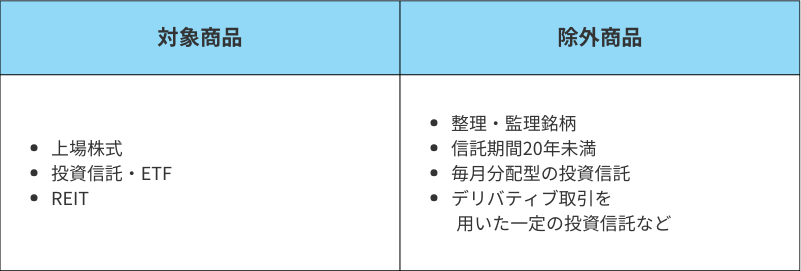

対象商品の一部が対象外となったけど、これは改悪ではないよ。

新NISAが、より安定的に資産形成を図れるようにするために、リスクの大きい商品を外したんだ。

詳しくは別の記事でわかりやすく解説していますので、ぜひそちらも読んでください。

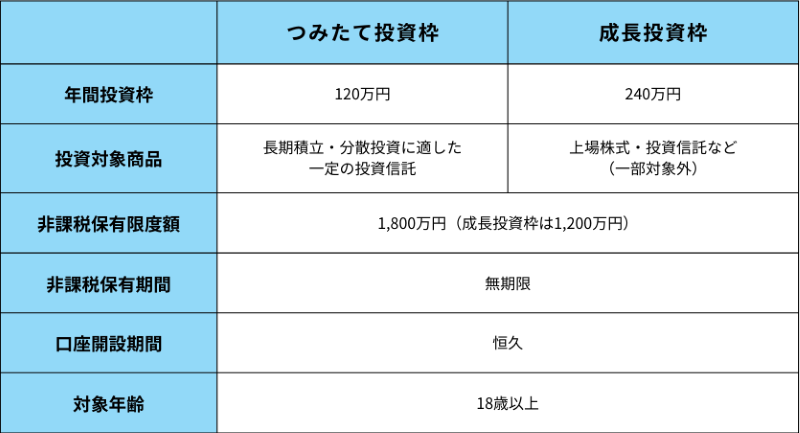

成長投資枠とつみたて投資枠のちがいを理解しよう

これまでのNISAでは、「一般NISA」か「つみたてNISA」どちらか一方を選択する必要がありました。

2024年からの新NISAでは、どちらか一方を選択する必要はなく、どちらも併用することが可能です。

成長投資枠とつみたて投資枠の違いは、下記の3つだよ。

次の表で、より詳しく見ていきましょう。

①年間投資枠のちがい

年間に投資できる枠は、つみたて投資枠が120万円ですが、成長投資枠は240万円です。

この2つの枠は併用できるので、合わせると年間360万円投資することが可能です。

つみたて投資枠は、少額ずつ積み立てながら投資しますが、成長投資枠はまとまった資金で一括投資することが可能です。

また、後で詳しく説明しますが、つみたて投資枠と同じく積み立て投資も可能です。

積立投資枠と成長投資枠あわせると、年間で最大360万円投資できるよ。

そんなにお金、持ってませーん!

もちろん、全額投資することはないよ。

無理しないことが投資をする上では大切だよ。

②非課税保有限度額のちがい

新NISAで非課税保有限度額は1,800万円ですが、このうち成長投資枠は1,200万円まで投資することが出来ます。

例えば、「つみたて投資枠だけ使いたいので1,800万円すべてつみたて投資枠で使います!」ということもできるし、「どうせなら、つみたて投資枠も成長投資枠も両方使いたいから、900万ずつ投資する」ということも可能です。

「成長投資枠を最大限使いたい」という方は、成長投資枠を1200万円保有し、つみたて投資枠は600万円保有するといいでしょう。

新NISAでは枠の再利用が可能になったよ。

例えば、100万円で金融商品を購入して120万円に値上がりしたので売却すると、

売却した翌年に100万円分の非課税保有枠が復活するってことだよ。

③投資対象商品のちがい

つみたて投資枠は、長期的な分散投資が目的のため、対象商品も金融庁が長期分散投資に適していると認めた一定の投資信託が対象商品となります。

逆に成長投資枠では、上記以外の上場株式・投資信託・REITなども対象となるため、つみたて投資枠よりも圧倒的に幅広い商品から選択可能です。

※上場株式・投資信託・RIETなど、聞きなれない単語がたくさん出てきましたが、次の章「成長投資枠で購入できる商品とできない商品」で、さらに深堀りして説明しているので、そちらで確認しましょう。

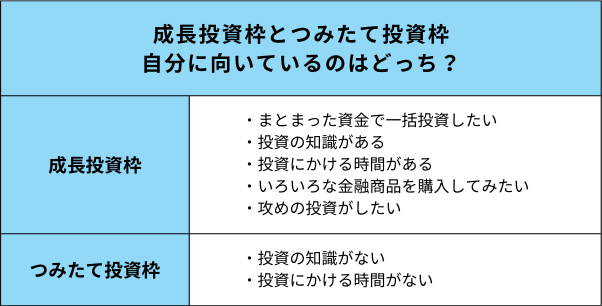

成長投資枠とつみたて投資枠 自分に向いているのはどっち?

成長投資枠とつみたて投資枠、自分が投資するならどちらの方が適しているか悩まれる方も多いと思います。

それぞれメリットデメリットがあるので、総合的に判断してほしいのですが、簡単にわかりやすく表にしてみました。

つみたて投資枠は、対象商品が金融庁の厳選した長期投資に適した運用コストの低い商品に絞られています。

投資初心者は、知識がなくともつみたて投資枠の対象商品から選べば、ある程度のリスクは回避できるし、商品数も成長投資枠より少ないため、選びやすいです。

一方、成長投資枠は、知識があり、投資の経験がある方の方が向いているといえます。

一括購入できるまとまった資金がある方や、市場の動向を判断するための時間や知識を持っている方は、ぜひ成長投資枠も積極的に活用していきましょう。

投資初級者のにゃーの君は、断然「つみたて投資枠」がおすすめ!

まずは、つみたて投資枠から初めて、投資の勉強を続けよう。

どっちから始めようなんて考えなくていいんですね!

ボク、つみたて投資枠から、始めます!

成長投資枠 商品の選び方

成長投資枠の商品の選び方ですが、株式を購入する場合と投資信託を購入する場合に分けて、説明しますね。

株式とは

企業が資金を調達するために発行する有価証券のこと。

株式(個別株)に投資するメリットは3つ

株式に投資する場合、得られるメリットは以下の通りです。

しかし、結論から言うと株式に投資するというのは、初心者には不向きです。

なぜなら、1つの企業に多額の投資をしてしまうと、その企業の業績が落ち込んで株価が下がったり倒産してしまうと、財産が減ってしまったり無くなってしまうからです。

投資する企業の業績や株価傾向を把握したり、日々変化する市場の動向を確認できる知識がない場合は、長期分散投資が一番リスクが少ないと覚えておいてください。

ですので、無理に株式に投資せず、もし投資する場合は少額ずつ行い、知識をつけていくことをお勧めします。

少額でもやってみたい初心者の方向けは、下記を参考に選んでみてください。

①身近な企業に投資してみる

実際に投資する際は、その企業の事業内容、業績、財務状況などをよく調べて、将来伸びる企業かどうか分析する必要があります。

ですが、初めて投資する場合は、数多くある企業の中からどの企業が成長するのか見極めることは非常に困難です。

そこでおすすめなのが、普段自分が利用している企業やよく知っている企業。

ユーザーの目線から、商品やサービスのメリットデメリットがわかり、今後、成長する企業かどうか見極めることができるからです。

自分が好きなブランドやサービスなど、勉強がてらにチェックしてみるといいよ!

②株主優待で選ぶ

株主優待ってご存じでしょうか?

企業が株を購入した株主にむけて、優待品を送る制度のことです。

その企業の商品やサービスや飲食店の割引券など、内容は企業によって様々あり、すべての企業が実施しているわけではありません。

成長投資枠で国内株式の個別銘柄に投資する際は、ぜひ株主優待の内容もチェックして検討しましょう!

投資信託(ファンド)とは

投資家から集めた資金をプロが投資・運用する商品のこと。

株は自分で選ぶ必要があったけど、

投資信託は投資のプロが、株や債券などを選んで分散投資してくれるから、

1つの企業の株を自分で買うよりリスクが軽減されるよ。

なるほど。

投資初心者のボクは、投資信託を選んだほうが良いんだね!

投資信託を選ぶときの比較ポイント3つ

どの投資にもある程度のリスクが伴います。

とはいえ、投資せずにお金を手元に置いておくということもリスクが大きく、物価が上がれば現金を持っていることで損をしてしまいます。

大切なのは、投資対象によってリスクと得られるリターンが異なるため、自分にあった投資をすることです。

自分にあった投資信託を選ぶときの比較ポイントは下記の3つ。

投資の対象

投資信託は、大きく分けて2種類あります。

- 株式投資信託・・・株式を組み入れて運用(※株式が含まれないものもある)

- 公社債投資信託・・・株式は含まれず、債券(公社債)を中心に運用

積極的にリターンを狙いたい場合は、ある程度のリスクは承知で株式投資信託を、安定した運用を目指したい場合は、公社債投資信託を選びましょう。

純資産総額

純資産総額は、投資信託の規模のことだよ。

投資する人が増えた場合や、株の評価が上がった場合に純資産額が増加します。

例えば、10人が10万ずつ投資してたら100万円が純資産総額ですが、それが120万円に値上がりすると120万円が純資産総額になります。

純資産総額が小さくなりすぎると、運用の継続は困難なものになります。

商品の内容が似ていて選択するときに悩む場合は、純資産総額の推移を参考にしてみてください。

手数料・信託報酬

信託報酬とは、投資信託を持ち続けるためにかかる手数料のことだよ。

投資信託を選ぶ際、最も重要なことは、手数料や信託報酬です。

当然、手数料や信託報酬が少ないほうが、より多くの金額を手元に残すことができます。

投資対象や運用方法が同じような商品の場合は、手数料や信託報酬を確認して、よりコストが低い商品を選ぶようにしましょう。

成長投資枠を活用ポイント3つ

前述している通り、成長投資枠の対象商品はつみたて投資枠よりも圧倒的に数多く、積立投資枠の対象商品に加えて、上場株式などの個別銘柄・REIT、一定の条件を満たした投資信託なども購入することができます。

商品が幅広いため選択肢が多いため、今から新NISAを始める方にとって難易度が高く、「どうやって活用すればいいかわからない」と悩まれる方が多いです。

そこで、成長投資枠を活用していく上でおさえておきたいポイントを2つお話しします。

ポイント1 成長投資枠でも積み立て投資ができる

成長投資枠でしか購入できない商品を購入したい場合、まとまった資金があれば、一括投資も可能ですが、多くの方は一括で大きな金額を投資にあてることは難しいと思います。

実は、成長投資枠でも少額ずつ積み立て投資ができるんです。

例えば、以下の場合

- 成長投資枠のみ対象の商品(つみたて投資枠の対象ではない商品)を積み立てたいとき

- つみたて投資枠で積み立てている商品を月10万円以上、積み立てたいとき

成長投資枠を活用して購入できます。

積み立て方法① 成長投資枠のみ対象の商品を積み立て購入

成長投資枠でしか買えない商品を購入する場合も、成長投資枠で少額ずつ積み立てることが出来ます。

個別株に投資する場合、将来成長が見込める株を見極める必要があるのと、その株を日々市場の動きを把握し、売買する必要があるので、初心者の方には不向きです。

個別株やREITを購入したいけど、まとまった資金がなく、一括で大金を投資出来ない場合は、成長投資枠で積み立てながら購入してみましょう。

積み立て方法② つみたて投資枠と同じ商品を成長投資枠で積み立てる

つみたて投資枠で購入している商品を成長投資枠でも購入することが可能です。

つみたて投資枠の年間の上限額は120万円なので、月10万円しか積み立てること出来ません。

10万円以上積み立てたいとき、成長投資枠を活用して同じ商品を積み立てることが出来ます。

投資初心者が成長投資枠を積極的に使うなら、この方法一択!

ポイント2 資金があるなら成長投資枠で一括投資

手元に投資にまわせるまとまった資金がある場合は、成長投資枠で一括投資することももちろん可能です。

ただし、こちらも初心者の方にはおすすめ出来ません。

手元にまとまった資金があることと、「今が買い時」「今が売り時」だと判断する知識があることが最低限必要です。

ポイント3 アクティブファンドを選択する

つみたて投資枠でもアクティブファンドは購入出来るものもありますが、数が少ないため、アクティブファンドに投資したい場合は、成長投資枠を使って購入しましょう。

うまく投資出来れば、インデックスファンドを上回るリターンを期待出来ますが、そのためには商品の選定や、投資する金額を決める必要があり、知識と状況を見極める力が必要です。

以上の理由から、こちらの活用方法も初心者には不向きですが、初心者の方のためにアクティブファンドについて説明しておきます。

アクティブファンドとは

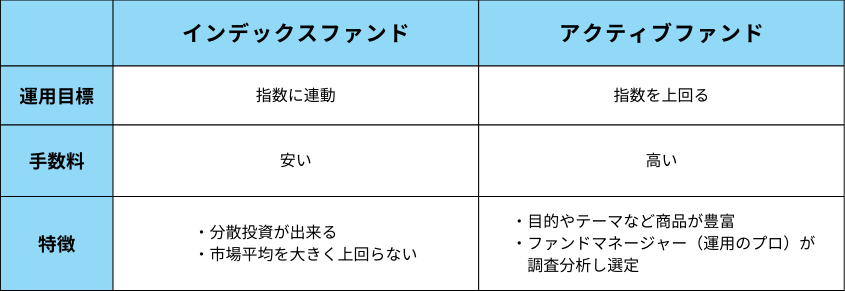

投資信託は、アクティブファンドとインデックスファンドの2つに分類されます。

次の表で2つの違いを詳しく確認しましょう。

インデックスファンドは、市場の動きを示す特定の指数(=インデックスと呼ばれる)に連動することを目標とした投資信託のこと。

比較的コストが低く、市場平均のリターンが取れますが、上回ることはあまり期待できません。

一方、アクティブファンドは、ファンドマネージャー(運用のプロ)が様々な企業の調査や分析をし、組入銘柄を決めているため、その分コストが掛かりますが、市場平均を上回るリターンが期待できる可能性があります。

成長投資枠とつみたて投資枠の配分

前章で、成長投資枠と積立投資枠の活用方法については、理解できたと思います。

しかし、実際に投資する際、「成長投資枠とつみたて投資枠、どれぐらいずつ投資するのがいいの?」と悩まれると思います。

非課税保有限度枠は1,800万円ですが、時間をかければ、つみたて投資枠ですべてを埋めることが可能です。

投資初心者の方は、知識と経験がないうちから無理して成長投資枠を活用する必要はありません。

まずはつみたて投資枠で月10万円積み立て、投資に回せる資金がそれ以上にある場合は、つみたて投資枠と同じ商品を成長投資枠でも積み立てましょう!

要するに、投資初心者は、

「つみたて投資枠が10割」ってこと。

ん?どこかで聞いた本の名前のような…?

まとめ

にゃーの君、新NISAの成長投資枠について、わかったかな?

非課税投資枠のひとつで@&$&¥★〇△▫……

うん、混乱しているな…

ここで、成長投資枠について簡単にまとめよう。

上記は成長投資枠の基本となるので、しっかり把握しよう。

※上記は、初心者があえて株式(個別株)を買う場合の選び方です。

初心者は、投資信託を選んで、投資の勉強をしてから、株式(個別株)に挑戦しよう!

初心者は、「つみたて投資枠と同じ商品を積み立て購入する」のがおすすめ!

成長投資枠を初心者のうちから活用したい場合は、資金に余裕があり、できるだけ早く1.800万円の枠を埋めるための「つみたて投資枠と同じ商品を成長投資枠で積み立てる」一択になると思います。

つみたて投資枠より年間投資枠や商品数が圧倒的に多いですが、投資初心者のうちは、積極的には活用せず、まずは投資の知識を増やしてから挑戦しましょう。